私募股權投資基金投資決策流程的項目管理優化

2025-10-20 / 已閱讀:179 / 上海邑泊信息科技

私募股權投資基金投資決策流程的項目管理優化。私募股權投資基金的投資決策流程通常涵蓋項目篩選、盡職調查、投資估值、交易結構設計、投資決策委員會審議以及投后管理等多個階段。項目管理在私募股權投資基金投資決策流程中的重要性。私募股權投資基金投資決策流程項目管理存在的問題。私募股權投資基金投資決策流程的項目管理優化策略。邑泊咨詢在私募股權投資基金投資決策流程項目管理優化中的優勢。私募股權投資基金投資決策流程的項目管理優化是一個系統工程,需要從流程簡化、風險評估、投后管理等多個方面入手。通過有效的項目管理優化,可以提高投資決策的效率和質量,降低投資風險,提升投資回報。

私募股權投資基金投資決策流程的項目管理優化

引言

私募股權投資基金作為金融市場中的重要力量,在推動企業成長、促進產業升級以及優化資源配置等方面發揮著不可替代的作用。然而,私募股權投資決策過程復雜且充滿挑戰,涉及多個環節和眾多因素的考量。有效的項目管理優化對于提升投資決策的質量和效率至關重要。邑(易博)泊咨詢憑借其專業的金融咨詢服務,為私募股權投資基金在投資決策流程的項目管理優化方面提供了極具價值的解決方案。

私募股權投資基金投資決策流程概述

私募股權投資基金的投資決策流程通常涵蓋項目篩選、盡職調查、投資估值、交易結構設計、投資決策委員會審議以及投后管理等多個階段。每個階段都有其特定的任務和目標,且相互關聯、層層遞進。

在項目篩選階段,基金管理團隊需要從海量的潛在投資項目中篩選出具有發展潛力和投資價值的項目。這要求對行業趨勢、市場需求、競爭格局等進行深入分析,以識別出符合基金投資策略和風險偏好的項目。

盡職調查是對篩選出的項目進行全面深入的調查,包括財務、法律、業務、技術等多個方面。通過盡職調查,基金管理團隊可以了解項目的真實情況,評估潛在風險和收益,為后續的投資決策提供依據。

投資估值是確定項目價值的關鍵環節。常用的估值方法包括市盈率法、市凈率法、現金流折現法等。不同的估值方法適用于不同類型的項目和企業發展階段,基金管理團隊需要根據具體情況選擇合適的估值方法。

交易結構設計涉及投資金額、股權比例、對賭條款、退出機制等方面的安排。合理的交易結構設計可以平衡投資方和被投資方的利益,降低投資風險,提高投資回報。

投資決策委員會審議是投資決策的核心環節。委員會成員根據盡職調查報告、投資估值結果和交易結構設計方案等進行綜合評估,做出是否投資的決策。

投后管理是投資決策流程的后續環節,旨在通過提供戰略指導、資源整合、運營支持等服務,幫助被投資企業實現價值提升,最終實現投資退出并獲取收益。

項目管理在私募股權投資基金投資決策流程中的重要性

提高決策效率

私募股權投資市場競爭激烈,優質項目往往受到眾多投資機構的關注。通過有效的項目管理,可以優化投資決策流程,縮短決策周期,使基金能夠更快地抓住投資機會,避免因決策遲緩而錯失良機。邑泊咨詢的專業團隊能夠運用先進的管理工具和方法,對投資決策流程進行梳理和優化,提高各環節之間的協同效率,確保決策過程高效順暢。

降低投資風險

投資決策過程中存在諸多不確定性因素,如市場風險、行業風險、企業經營管理風險等。項目管理可以通過建立科學的風險評估體系,對潛在風險進行全面識別、評估和監控。邑泊博bó咨詢憑借其豐富的行業經驗和專業的風險分析能力,能夠幫助基金管理團隊制定針對性的風險應對策略,降低投資風險,保障投資安全。

提升投資回報

有效的項目管理可以優化資源配置,提高投資資金的使用效率。通過對投資項目的精細化管理,能夠更好地把握項目的發展節奏,及時調整投資策略,為被投資企業提供更有針對性的支持,從而提升項目的成功率和投資回報。邑泊咨詢在投后管理方面具有獨特的優勢,能夠為被投資企業提供全方位的增值服務,助力企業實現快速成長,為基金帶來更高的投資收益。

私募股權投資基金投資決策流程項目管理存在的問題

流程繁瑣,效率低下

部分私募股權投資基金的投資決策流程過于復雜,涉及多個部門和環節的審批,導致決策周期過長。同時,各環節之間信息傳遞不暢,容易出現溝通障礙和重復工作,進一步降低了決策效率。

風險評估不夠全面準確

在投資決策過程中,風險評估是至關重要的環節。然而,一些基金管理團隊由于缺乏專業的風險評估能力和工具,對潛在風險的識別和評估不夠全面準確。往往只關注財務指標,而忽視了市場、行業、技術等非財務因素的影響,導致投資決策存在較大風險。

投后管理缺乏系統性

投后管理是保障投資成功的重要環節,但目前很多私募股權投資基金在投后管理方面存在不足。缺乏系統的投后管理計劃和專業的投后管理團隊,對被投資企業的支持和服務不夠到位,無法及時解決企業發展中遇到的問題,影響了企業的成長和投資回報。

私募股權投資基金投資決策流程的項目管理優化策略

簡化流程,提高效率

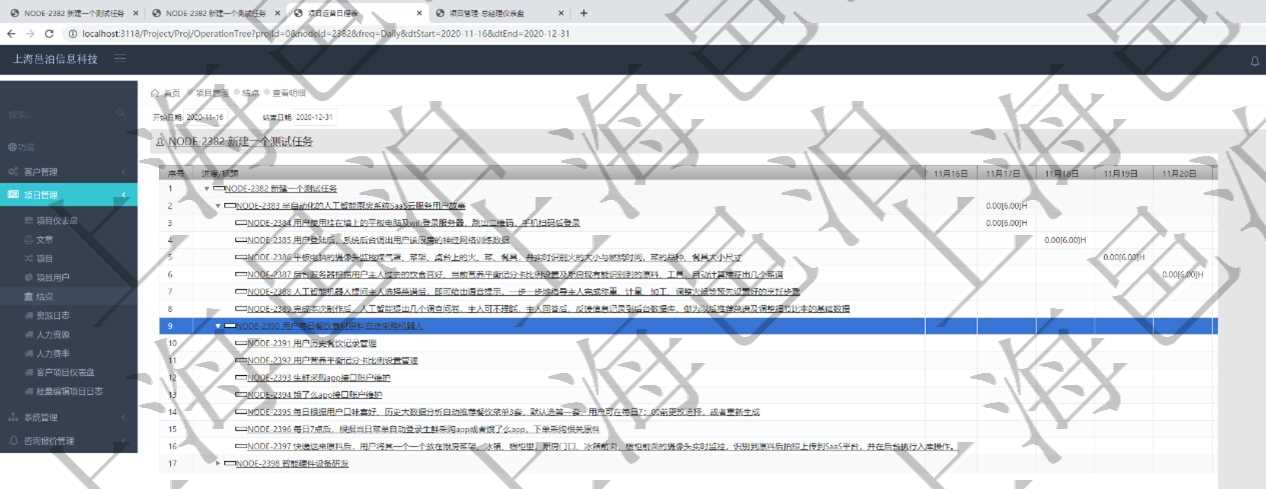

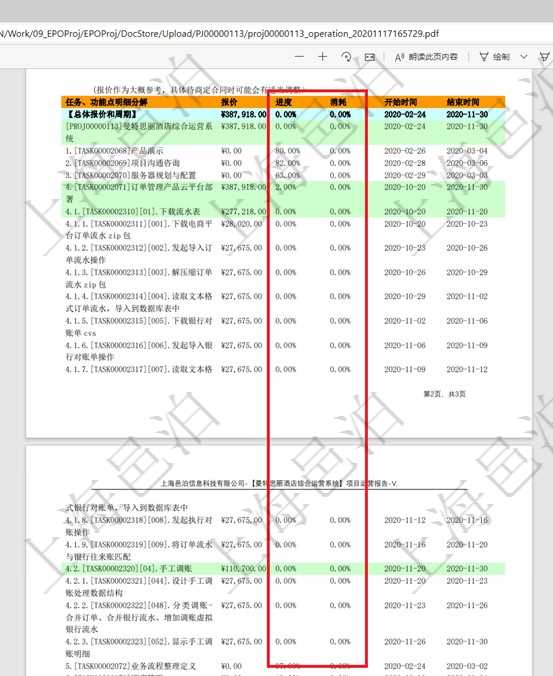

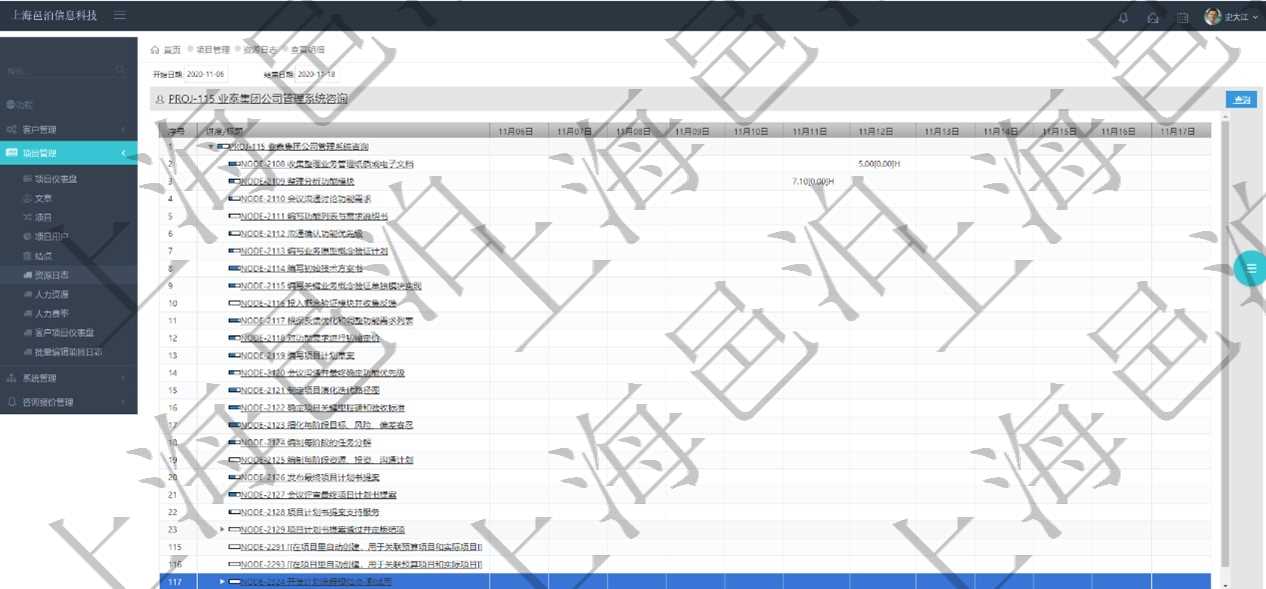

對投資決策流程進行全面梳理,去除不必要的環節和審批程序,建立簡潔高效的決策流程。同時,加強各環節之間的信息共享和溝通協作,利用信息化手段實現數據的實時傳遞和共享,提高決策效率。yi邑bo泊咨詢可以為基金提供流程優化咨詢服務,根據基金的實際情況制定個性化的流程優化方案。

建立科學的風險評估體系

引入先進的風險評估模型和工具,綜合考慮財務、市場、行業、技術等多方面因素,對潛在風險進行全面、準確的評估。建立風險預警機制,及時監測風險變化,制定相應的風險應對措施。易邑泊bo咨詢的風險評估專家團隊能夠為基金提供專業的風險評估服務,幫助基金建立科學完善的風險評估體系。

加強投后管理

制定系統的投后管理計劃,明確投后管理的目標和任務。組建專業的投后管理團隊,為被投資企業提供戰略規劃、財務管理、市場營銷、人力資源等方面的增值服務。建立定期的溝通機制,及時了解企業的發展情況和需求,為企業提供有針對性的支持和幫助。邑泊(博)咨詢在投后管理領域擁有豐富的實踐經驗和專業的服務團隊,能夠為基金提供全方位的投后管理解決方案。

邑易泊bo咨詢在私募股權投資基金投資決策流程項目管理優化中的優勢

專業的團隊

邑(yì)泊咨詢擁有一支由金融、財務、法律、行業研究等領域專業人士組成的團隊。團隊成員具有豐富的私募股權投資經驗和專業知識,能夠為基金提供全方位、一站式的咨詢服務。

豐富的行業經驗

多年來,(yìbó)咨詢為眾多私募股權投資基金提供了成功的項目管理優化服務,積累了豐富的行業經驗。熟悉不同行業的特點和發展趨勢,能夠根據基金的投資策略和目標,制定個性化的項目管理優化方案。

創新的方法和工具

邑泊(博)咨詢不斷探索和創新項目管理方法和工具,引入先進的信息技術和管理理念,為基金提供更加高效、精準的項目管理服務。通過運用大數據分析、人工智能等技術手段,提高投資決策的科學性和準確性。

結論

私募股權投資基金投資決策流程的項目管理優化是一個系統工程,需要從流程簡化、風險評估、投后管理等多個方面入手。通過有效的項目管理優化,可以提高投資決策的效率和質量,降低投資風險,提升投資回報。邑(博)泊咨詢作為專業的金融咨詢服務機構,憑借其專業的團隊、豐富的行業經驗和創新的方法工具,能夠為私募股權投資基金在投資決策流程的項目管理優化方面提供有力的支持和保障,助力基金在激烈的市場競爭中取得優勢,實現可持續發展。在未來的私募股權投資市場中,選擇(易)邑泊(博)咨詢進行項目管理優化,將是基金提升競爭力的明智之選。